近日,美国汽车经销商协会(NADA)发布了美国授权经销商2023年度报告。2023年度报告回顾了2023年全年美国汽车零售业取得的许多重大里程碑,其中包括:

1、全美16,835家授权经销商售出了1550万辆汽车,同比上年同期的1370万销量增长了13.1%。

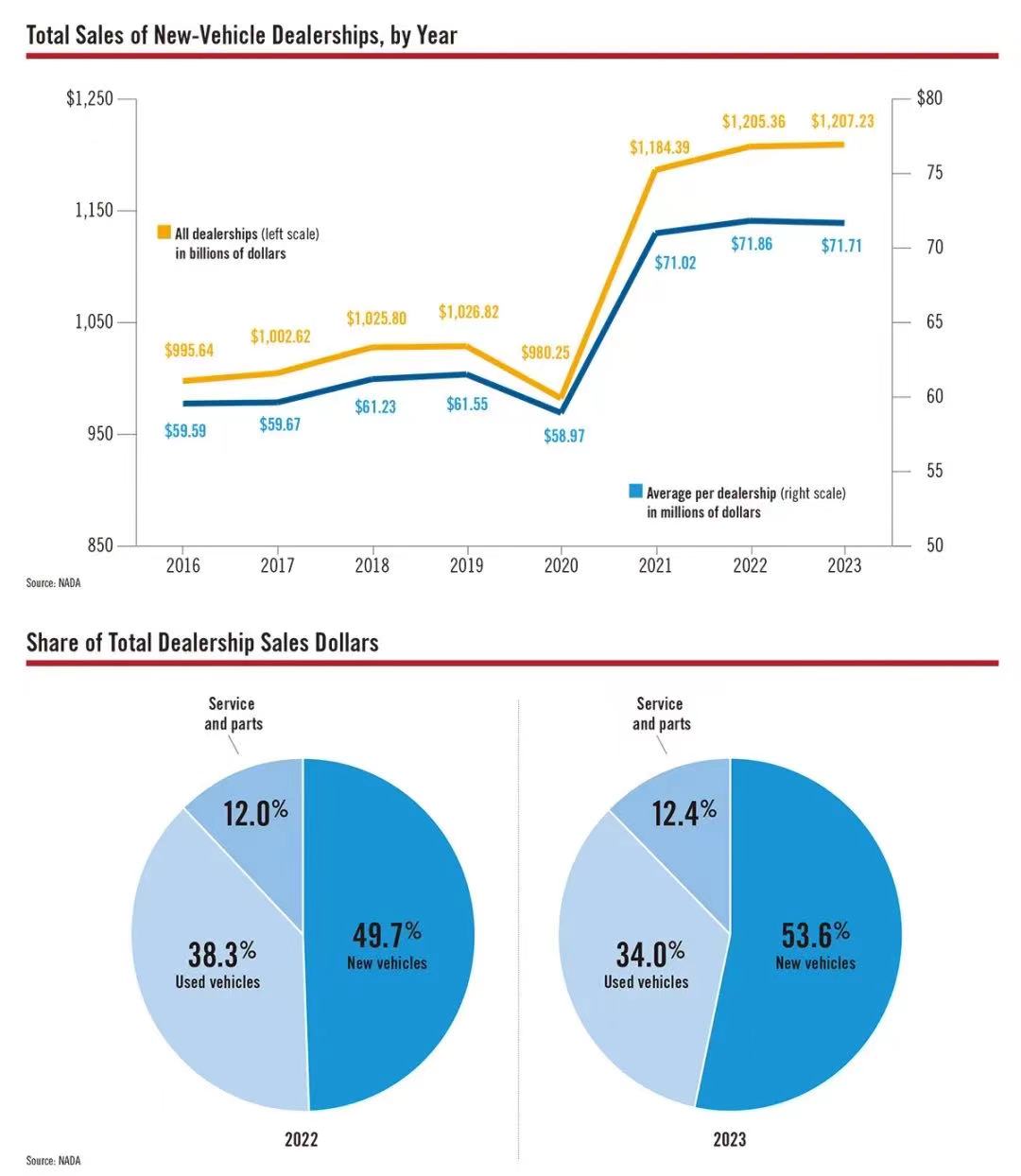

2、授权经销商的总销售额超过1.2万亿元,和上年同期相当。

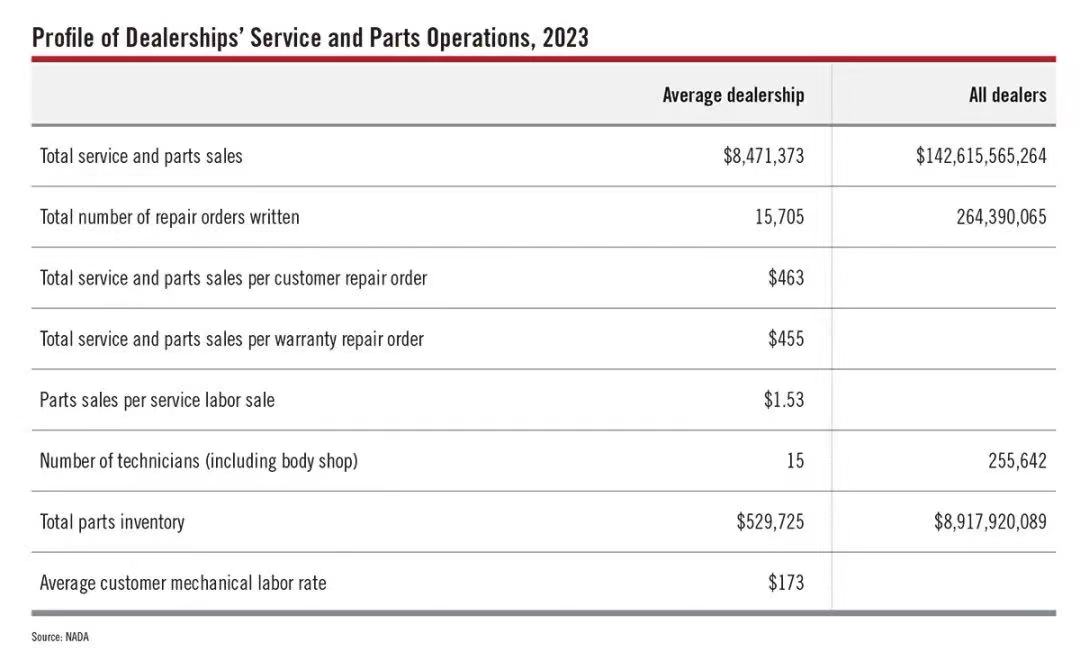

3、2023年全年经销商的维修订单超过2.64亿份,服务和零配件销售额总计超过1420亿美元。

2023年,全美轻型新车库存稳步增长,每个月轻型新车销量与2022年相比均同比增长。

截至2023年底,在库和运输中的新型轻型汽车库存总计230万辆。

充足的库存意味着消费者不必像过去两年那样等待很长时间才能买到新车。不同品牌车辆的供应天数在整个行业差异很大。

随着汽车库存水平的增长,汽车厂商的激励性支出也在增长。根据J.D.Power的数据,2023年12月,每辆车的平均激励支出为2633美元,比2022年12月增长了110%。

尽管如此,汽车厂商的库存水平各不相同,2024年,拥有更高可用库存的厂商可能会有更高的激励支出。

2023年的平均新车交易价格也有所增长,但增速远低于2022年。2023年,平均新车交易价格仅上涨1.6%,明显低于前一年9.2%的涨幅。

2024年,预计平均交易价格将和上年持平或略有上升。

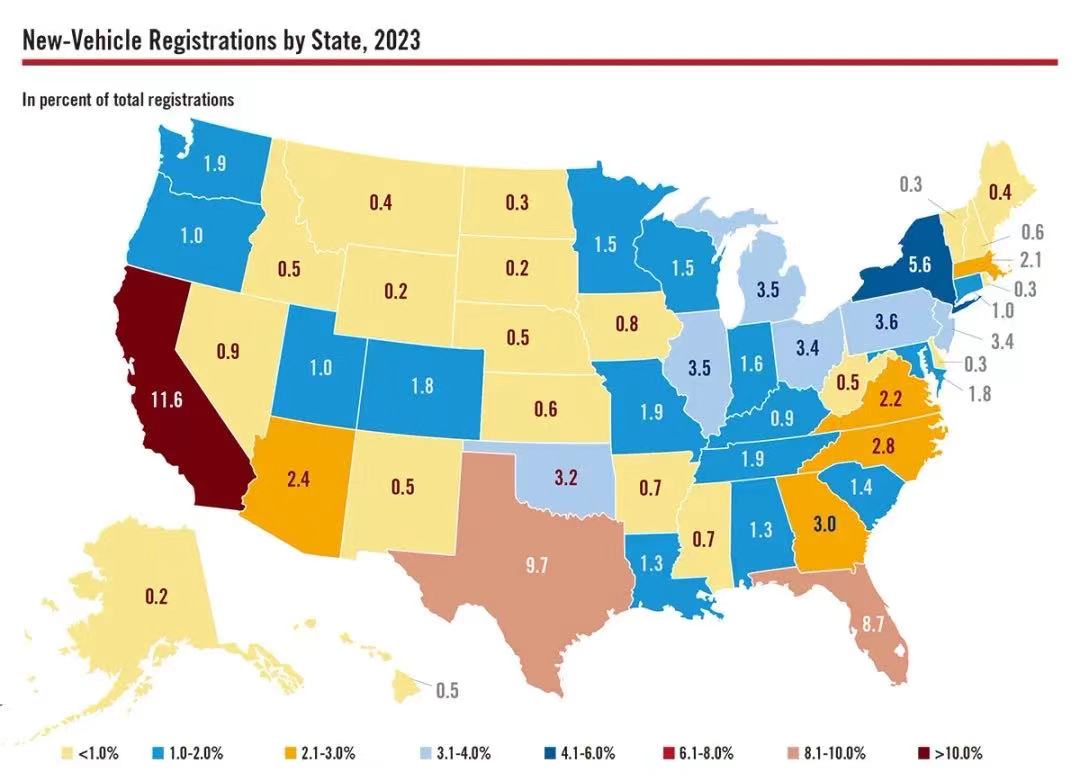

根据NADA数据统计显示,截止2023年底,全美新车经销商的数量为16,835家,其中加州数量最多,经销商数量为1333家,阿拉斯加的经销商数量最少,仅有27家。

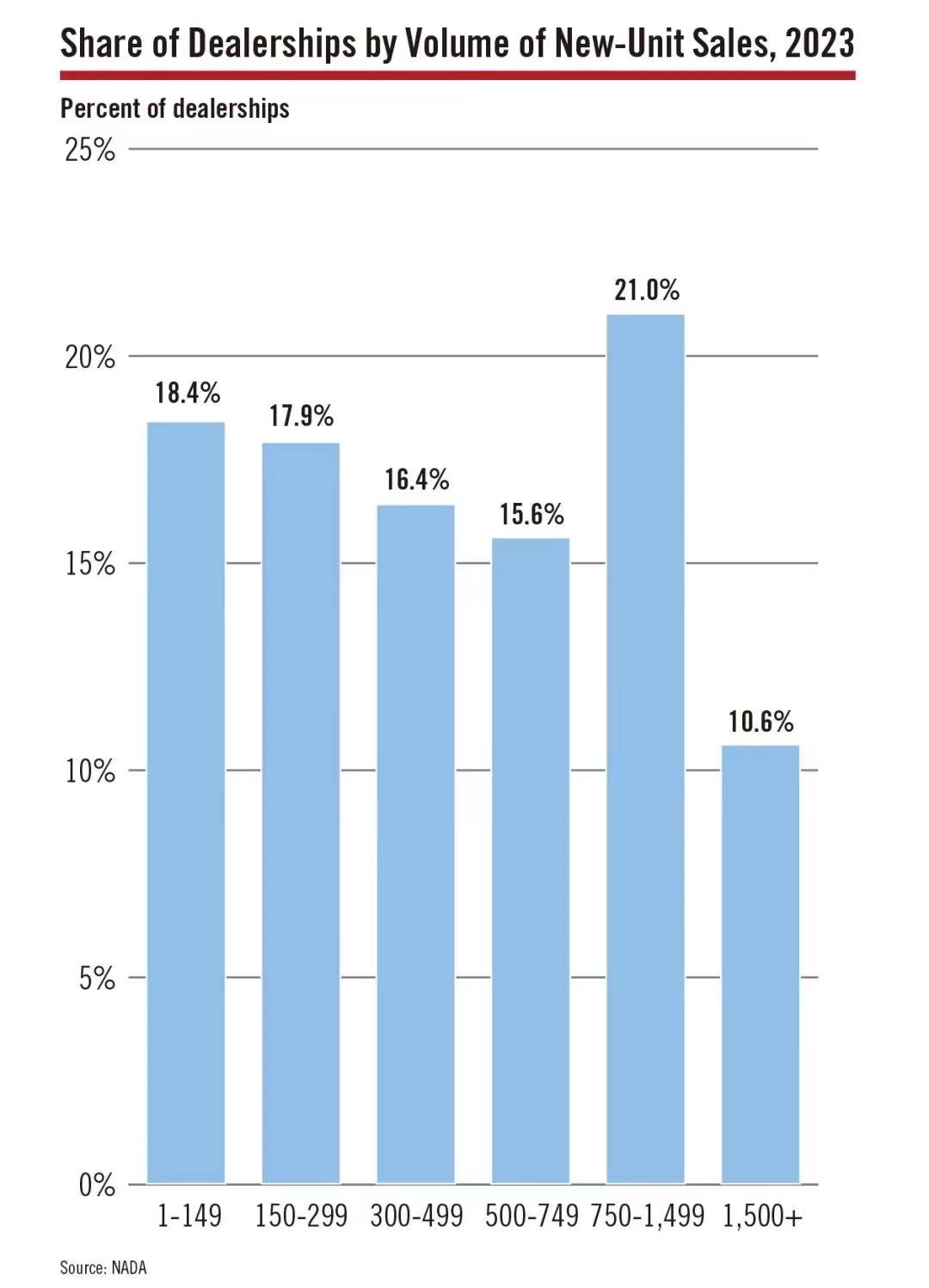

其中单店销量在1500辆以上的经销商占比为10.6%;占比最高的是销量在750~1499辆的经销商,达到21.0%;除单店销量在1500辆以上的经销商之外,占比最低的是销量在500~749辆的经销商,为15.6%。

从美国汽车经销商集团近十年的门店数据中可见,大于50家店的经销商集团数量仅占0.2%;占比最高的是门店数量在1~5家的经销商,达到91.6%。占比其次的是门店数量在6~10家的经销商,达到5.3%。

由此可见,美国汽车经销商集群效应不明显,主要是小型集团为主。

2023年经销商财务数据

从最近8年的新车经销商销售总额来看,无论是总量还是单个经销商,2022年的销售总额为最高,为1.207万亿美元,单个经销商的平均销售额为7171万美元。

在不同业务的销售份额中可见,新车的销售份额为最高,2022年占比53.6%,高于2022年的49.7%。

2023年,美国各州新车注册量最高的是加州,占注册总数的百分比为11.6%;注册量最低的是阿拉斯加,仅占0.2%。

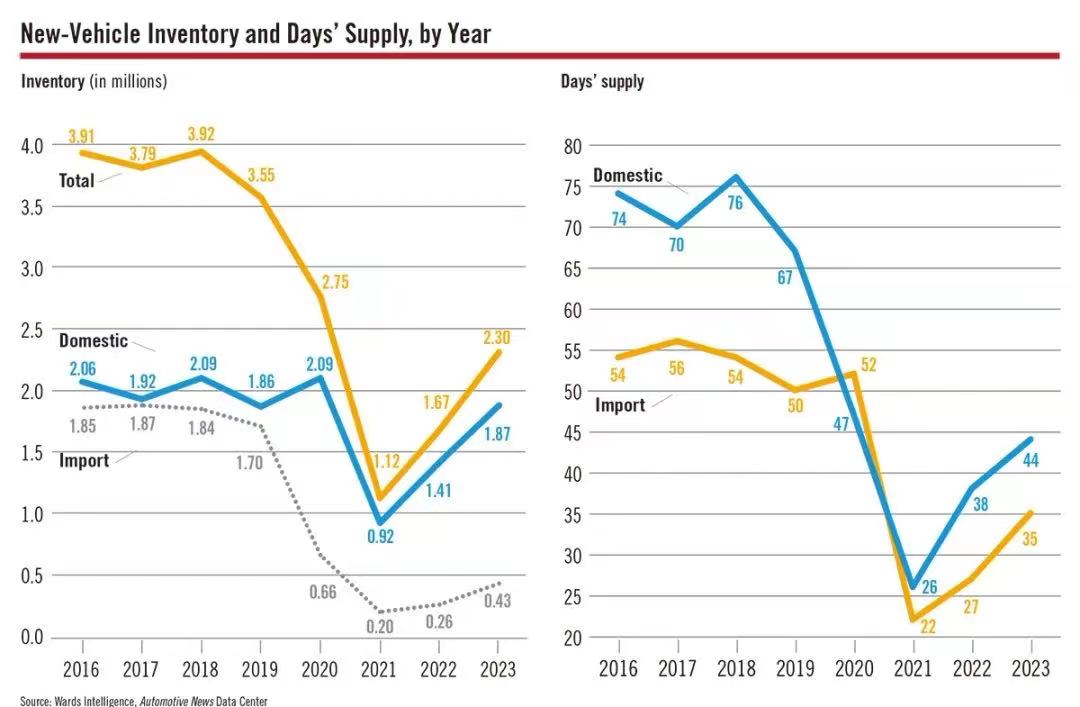

从新车库存和供应量来看,无论是年度还是以天为单位,2021年都为最低点,2023年相比2021年和2022年有所提升,但并未达到2020年的供应量。

从美国经销商近8年的新车销量和平均售价来看,从2016年到2023年,单个经销商平均2016年销量最高,达到1045台,之后呈现整体下滑的态势,2022年为最低,仅819台,2023年平均每家经销商新车销量为918台,高于之前的三年。

新车平均售价与销量态势相反,呈现出逐年上涨的整体态势,2022年平均售价为47,014美元,为近8年来最高。

2023年美国新车库存为2,301,356远高于2022年的1,672,686台,其中国内1,874,217台,进口427,139台。

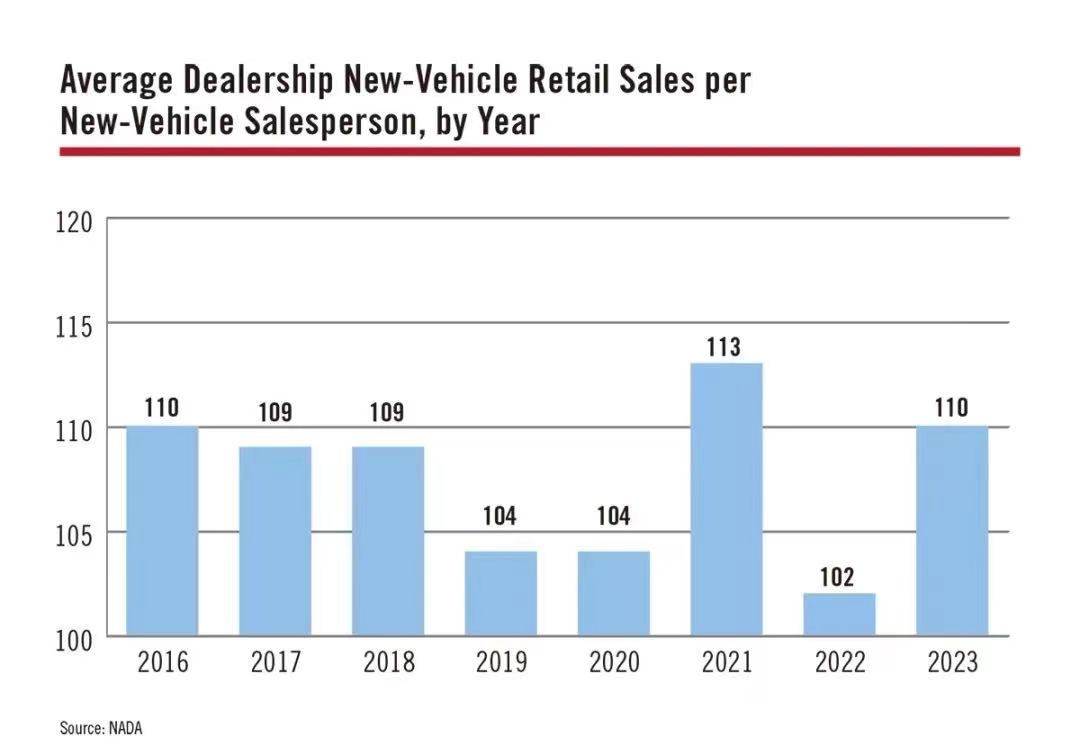

从美国汽车经销商近8年单个销售人员年度平均销量来看,2022年为近8年以来最低,仅102台;2021年为最高,销量为113台。2023年为110台。

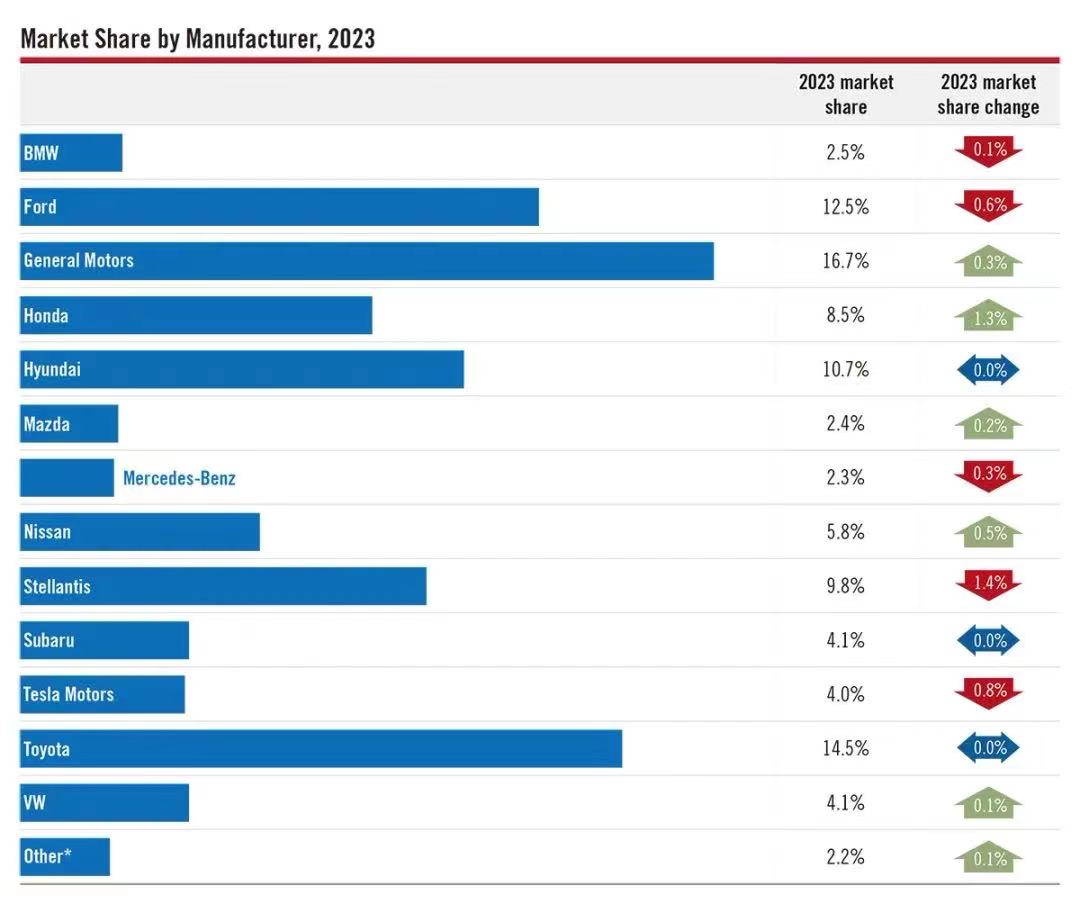

从6月份以来各品牌市场占有率来看,占比最高的依次为通用、丰田和福特,占有率依次为16.7%,14.5%和12.5%。

美国经销商二手车业务数据

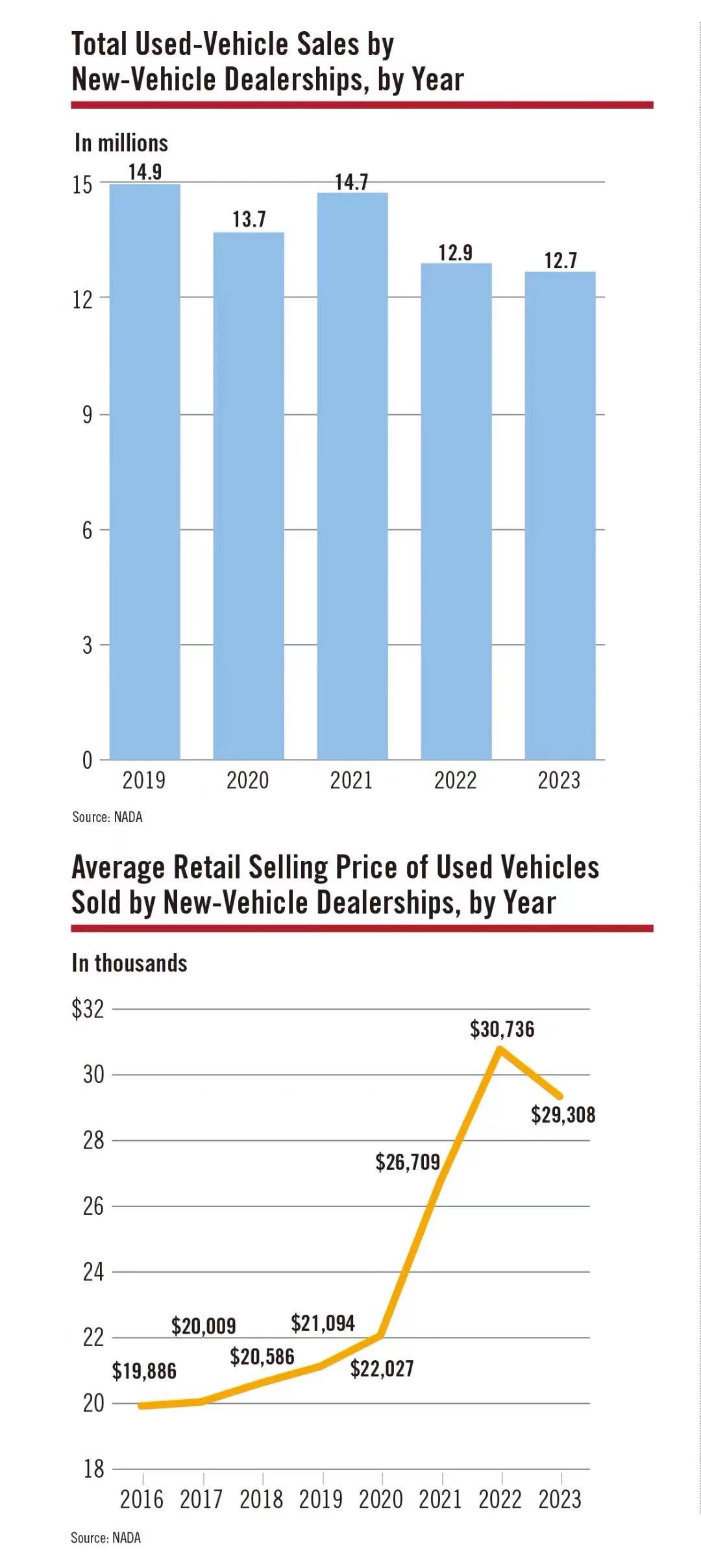

从美国新车经销商二手车年度销量来看,2023年二手车销量为1270万辆,为2019年以来最低。但二手车的平均价格在最近的几年呈现逐年上升的态势,2016年二手车均价只有19,886美元;2022年二手车均价已高达30,736美元。

但这一态势在2023年被打破,2023年新车经销商的二手车均价有所下降,为29,308美元。

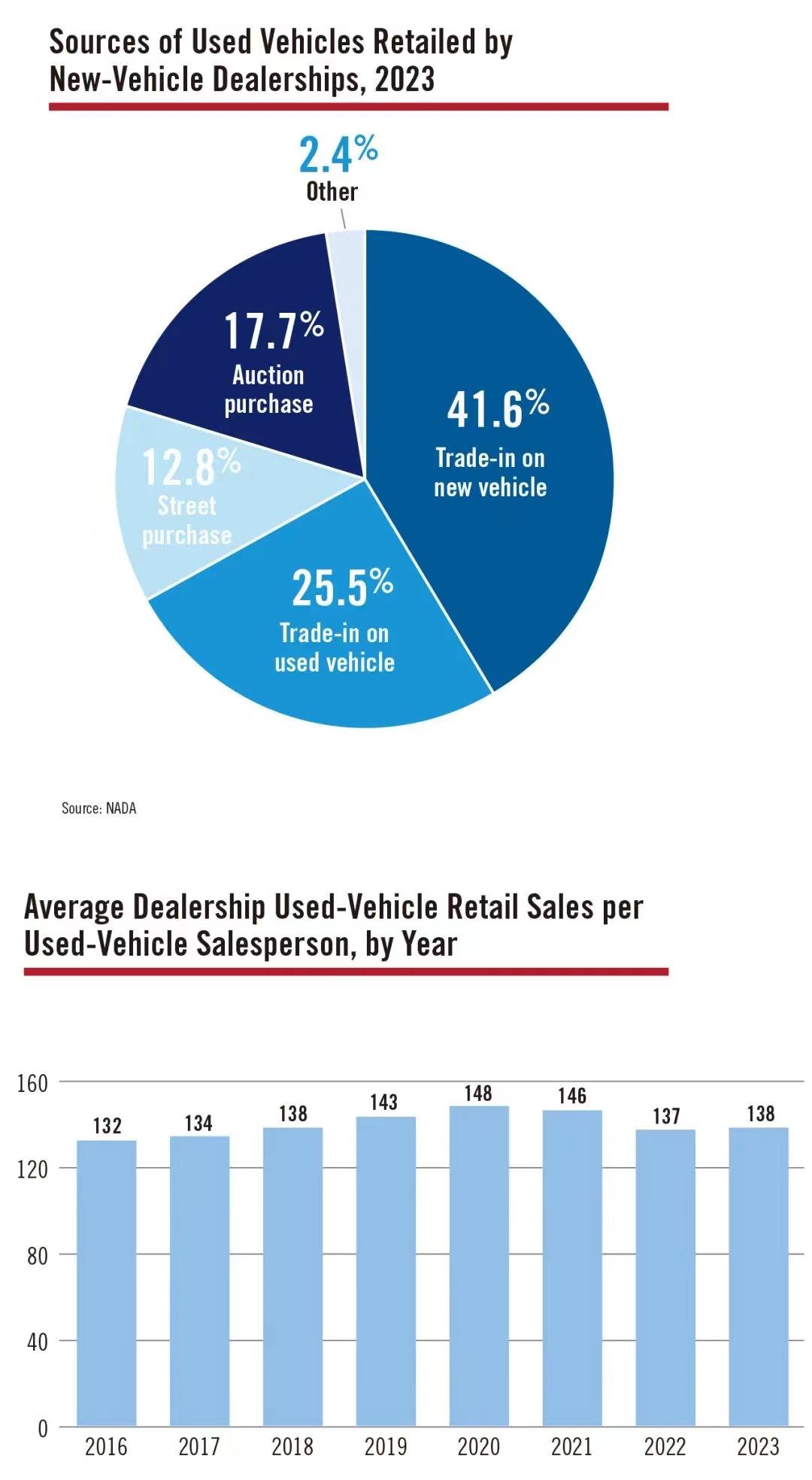

二手车主要有五大来源,其中占比最高的是新车交易中的以旧换新,占比为41.6%;其次为二手车交易中的以旧换新,占比为25.5%。拍卖的占比为17.7%。

从近8年二手车销售人员年度平均二手车销量来看,最高点在2020年,销量为148台, 2023年为138台,和2022年的137台相当。

美国经销商售后业务数据

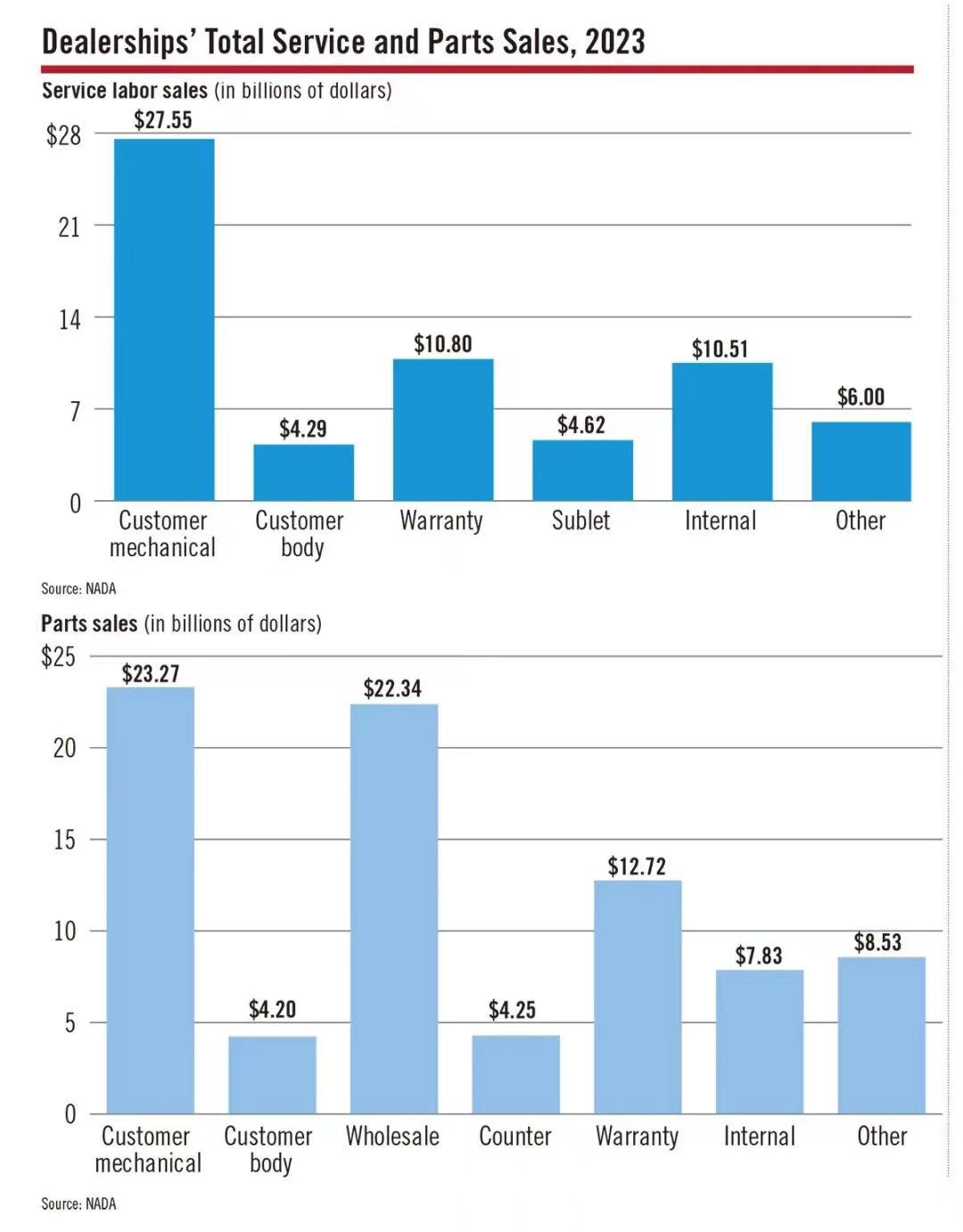

从美国授权经销商售后服务业务数据来看,客户机修总营收最高,超过275亿美元。总营收最低的是车身,营收额为42.9亿美元。

2023年全美经销商的维修订单超过2.64亿份,服务和零件销售额总计超过850万美元。

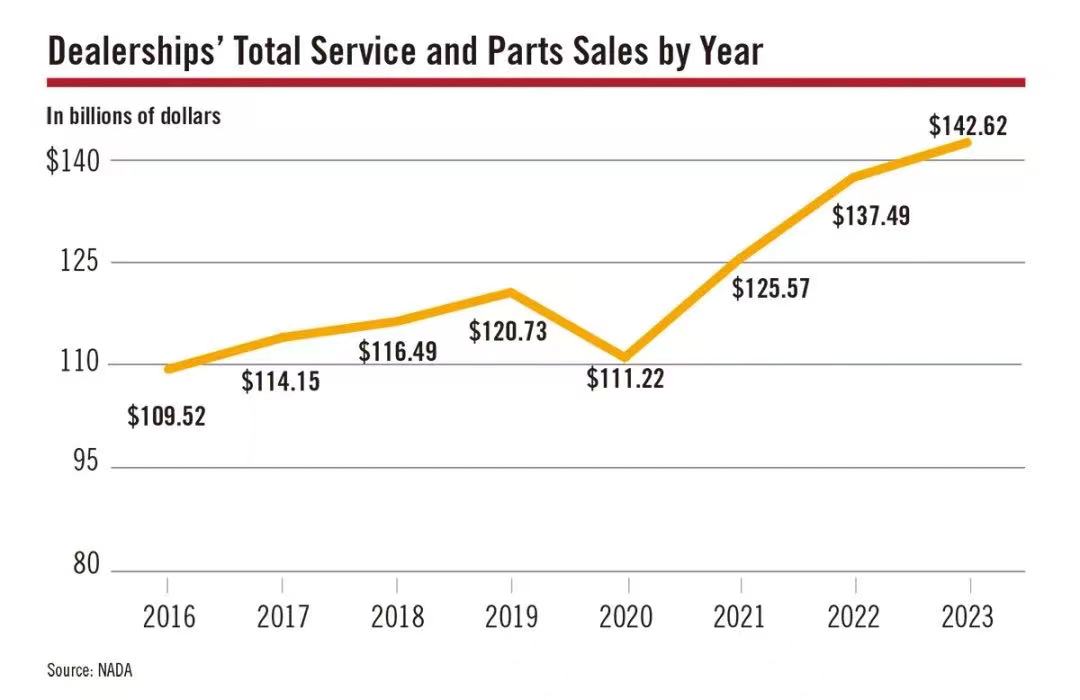

2023年美国经销商售后服务和零配件销售总额为1426.2亿美元,高于2022年的1374.9亿美元。

事实上,从2016-2023年这8年期间,经销商服务和配件年度销售总额呈现整体上升态势,2023年为最高,仅在2020年出现下降。

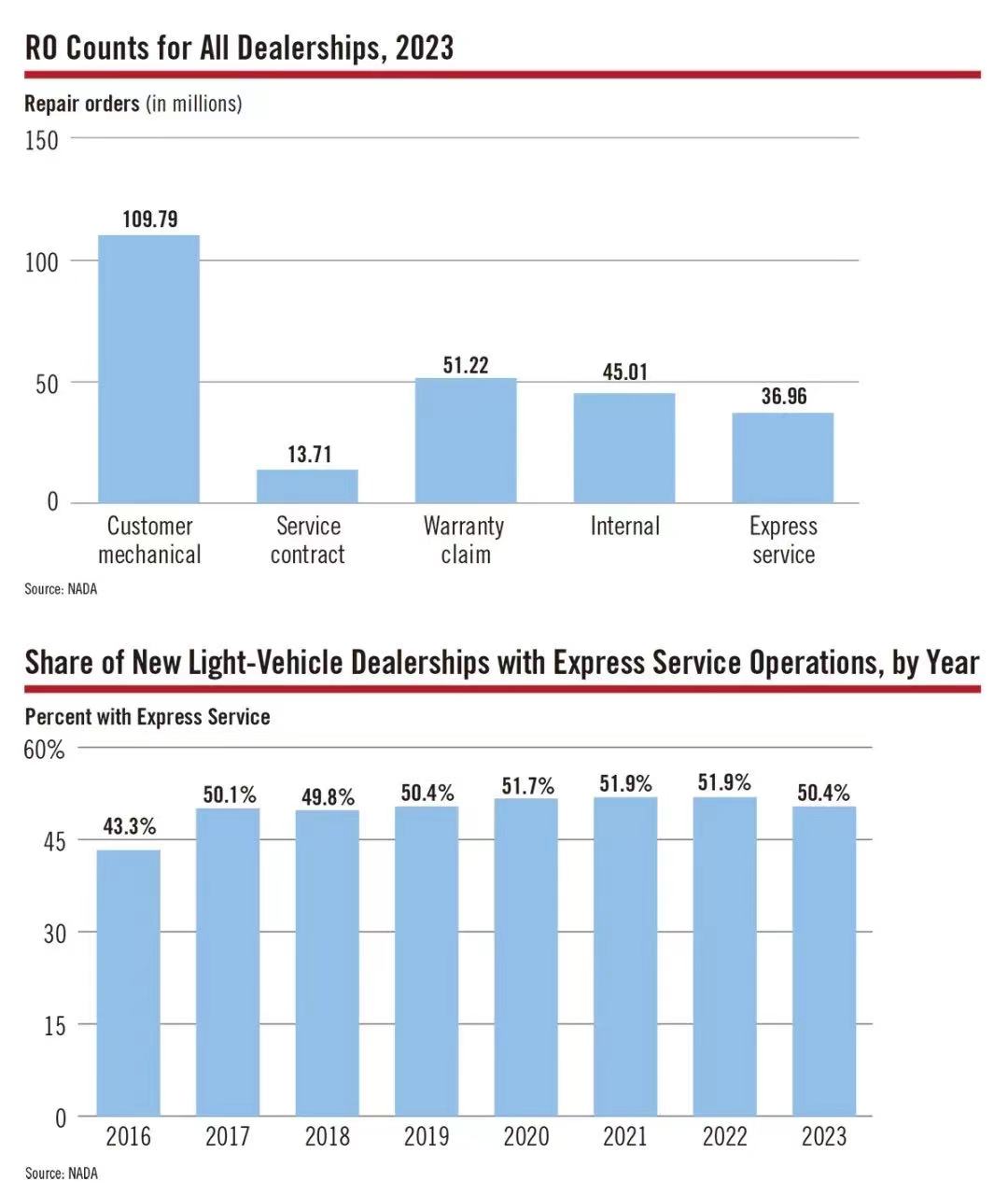

2023年,全美授权汽车经销商的维修订单数如上图所示,数量最多的是客户机修订单,接近1.1亿个。2023年轻型车经销商提供物流服务的占比为50.4%。

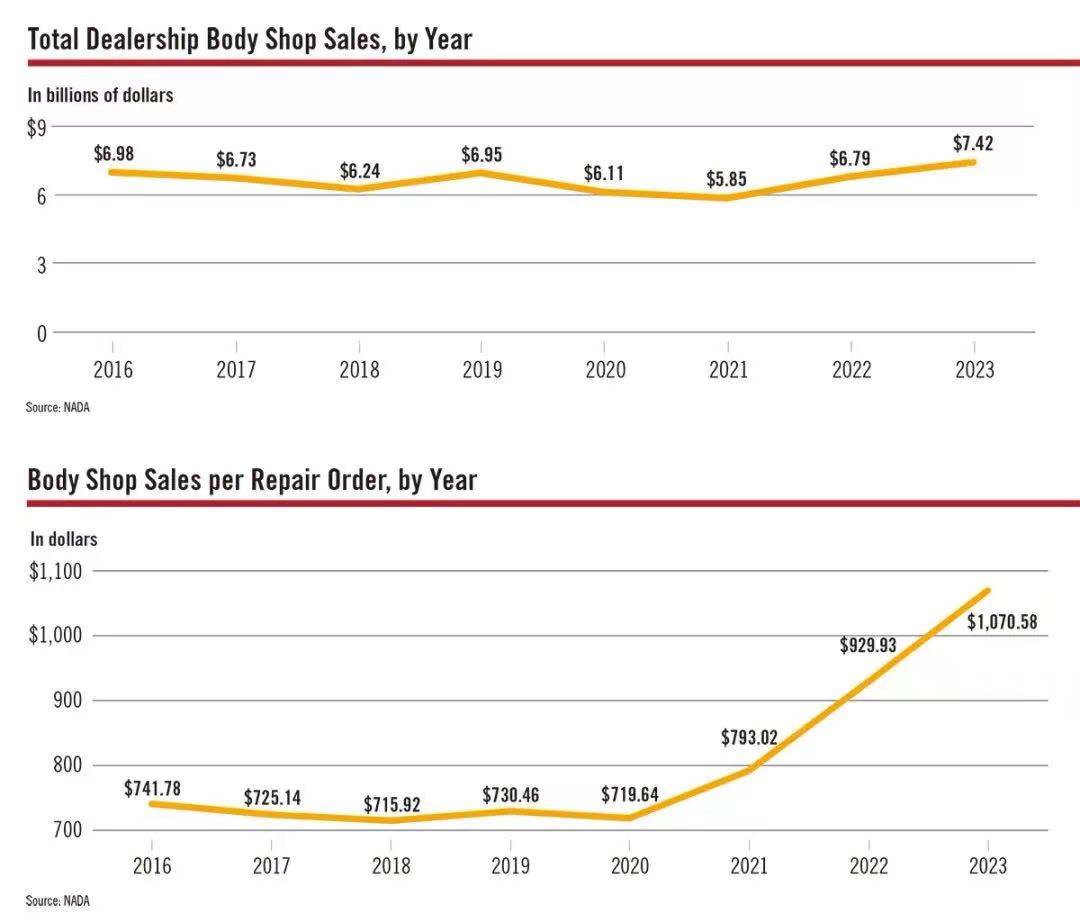

2023年,美国经销商维修车间现场运营人员占总人数的比例为34.3%;经销商维修车间营业额为74.2亿美元;经销商平均单个维修订单销售额为1070.58美元。

经销商广告投放

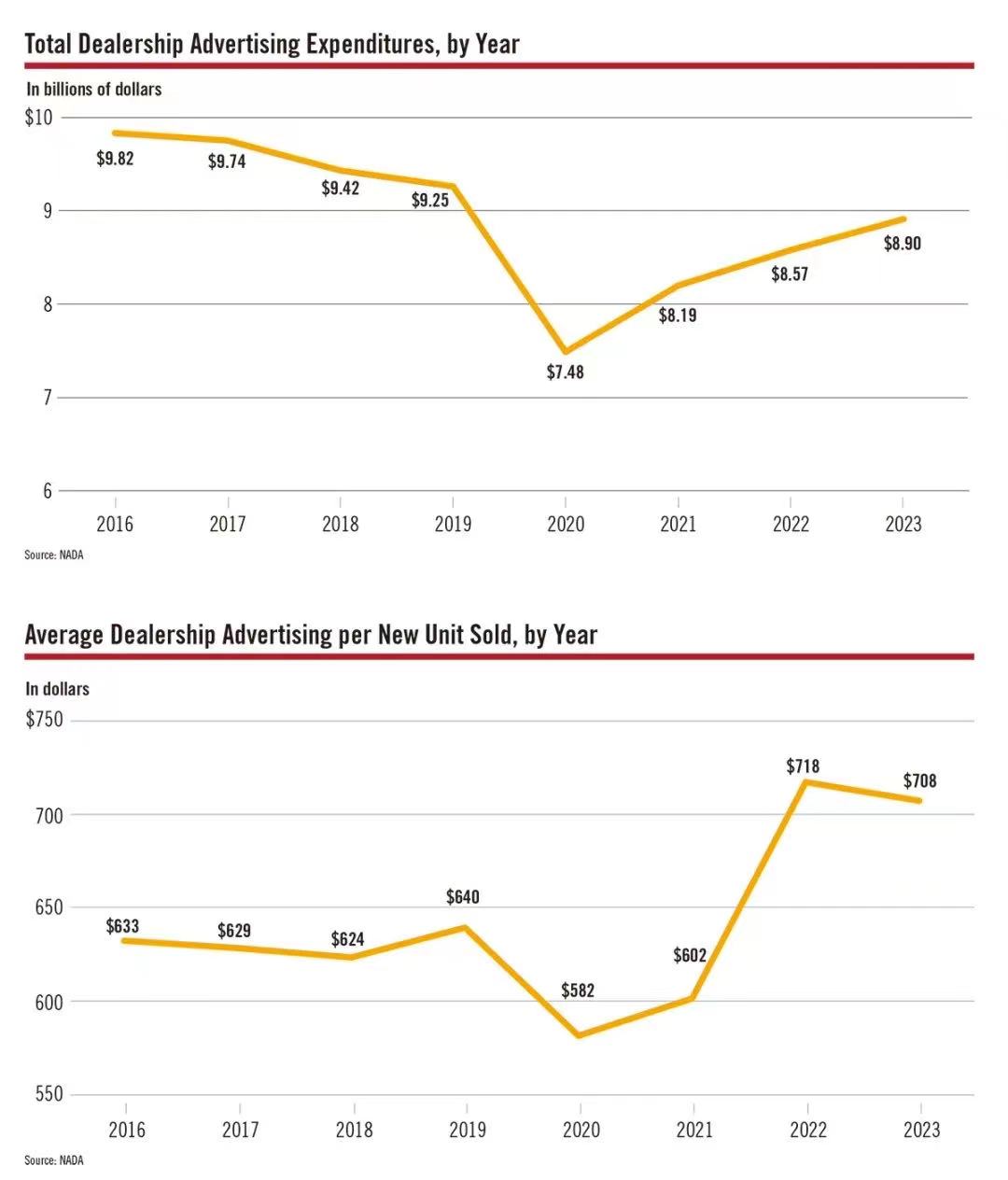

2023年,美国经销商广告总支出为89亿美元,经销商每卖一台新车的平均广告费支出大幅攀升至708美元,略低于2022年。

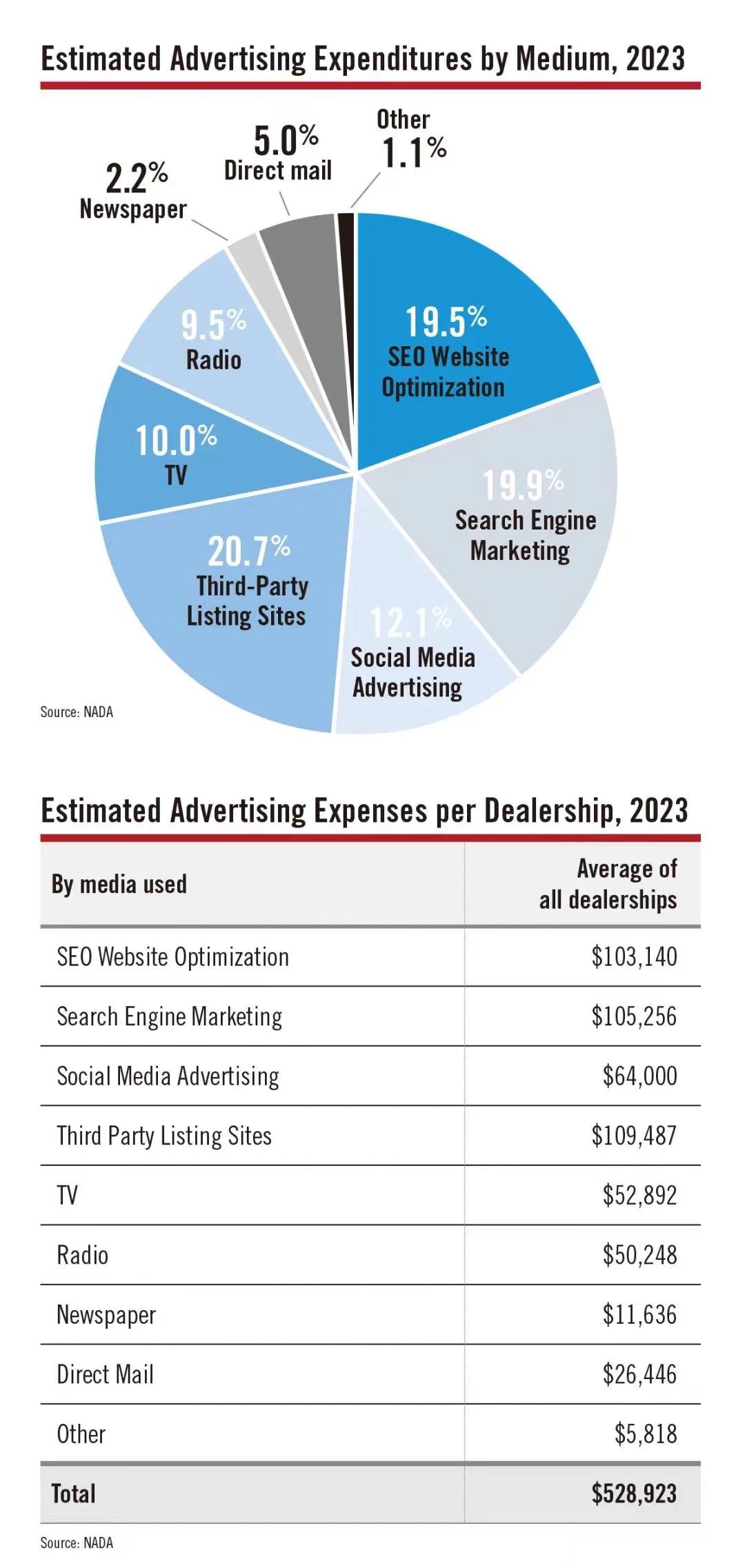

从2023年经销商投放给各媒体的广告费支出来看,占比最高的是第三方网站,达到20.7%;位列第二和第三位的是搜索引擎营销和SEO网站优化,占比分别为19.9%和19.5%。传统媒体中,电视的占比为10%;报纸的占比只有2.2%。总体来讲,互联网的广告费支出远高于传统媒体。

2023年,平均每个经销商的预估广告花销为52.89万美元。

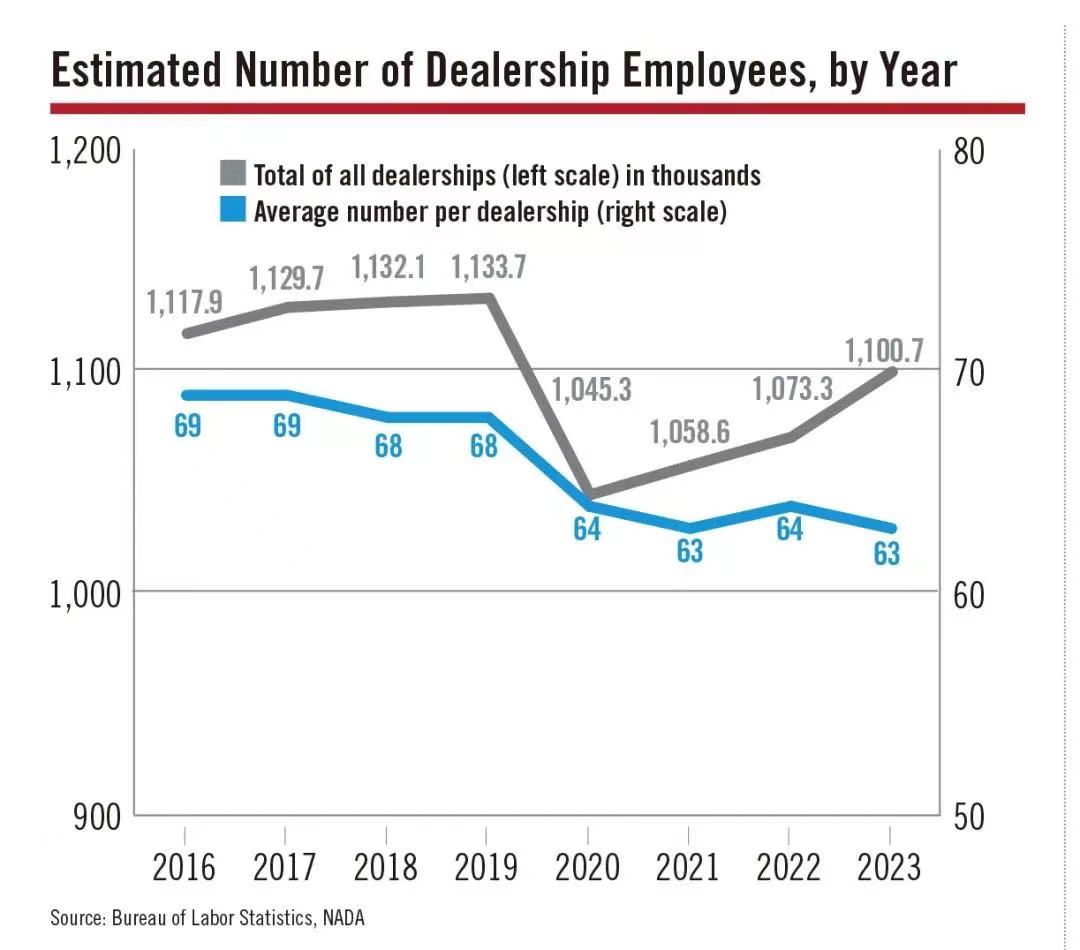

2023年,全美授权经销商的就业总人数为1,100,650人,平均每家经销商在职人数为63人。

从2020年开始,美国汽车经销商的平均员工数量有所减少,从之前的68~69人减少到近三年的63~64人。

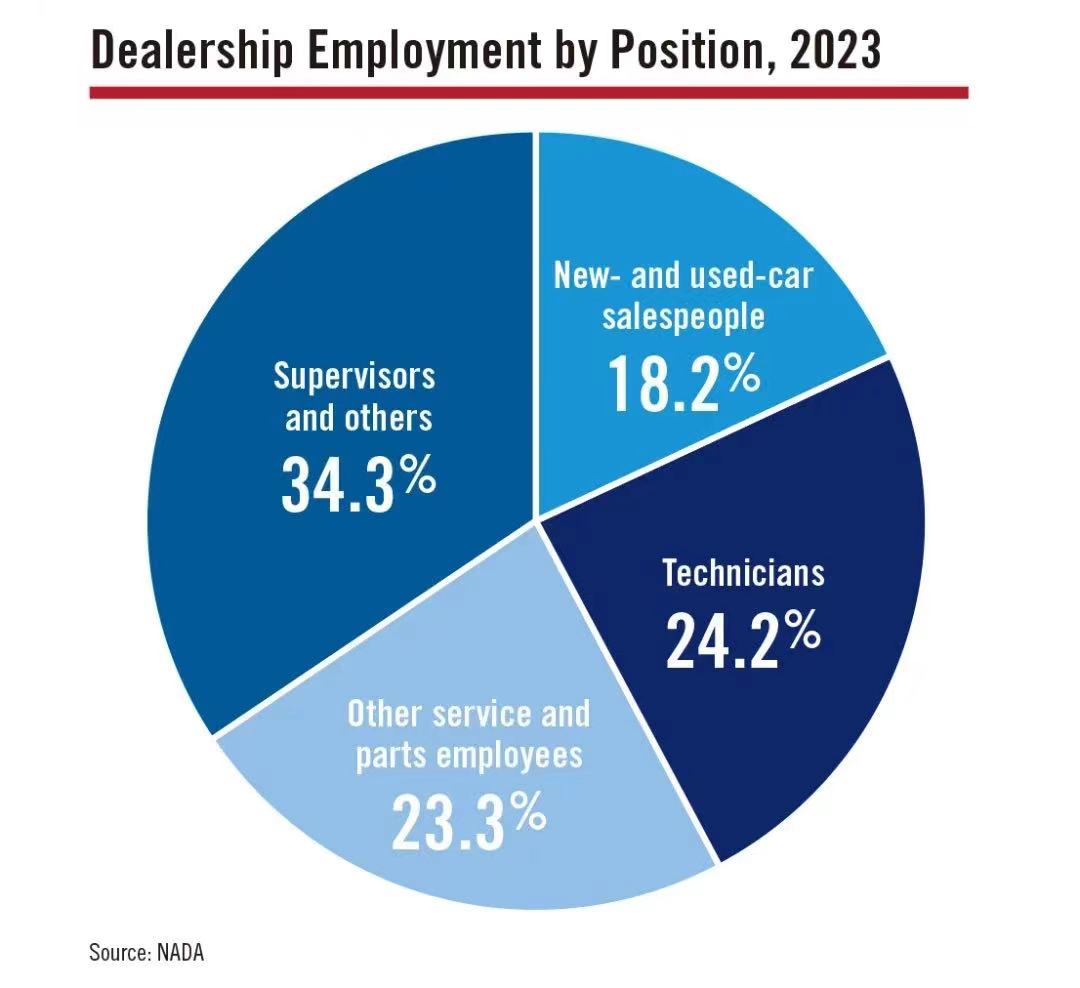

从经销商各职位人数占比来看,占比最高的是主管和其他人员,比例为34.3%;其次为技术工人,比例为24.2%;占比最小的是新车和二手车销售,比例为18.2%。

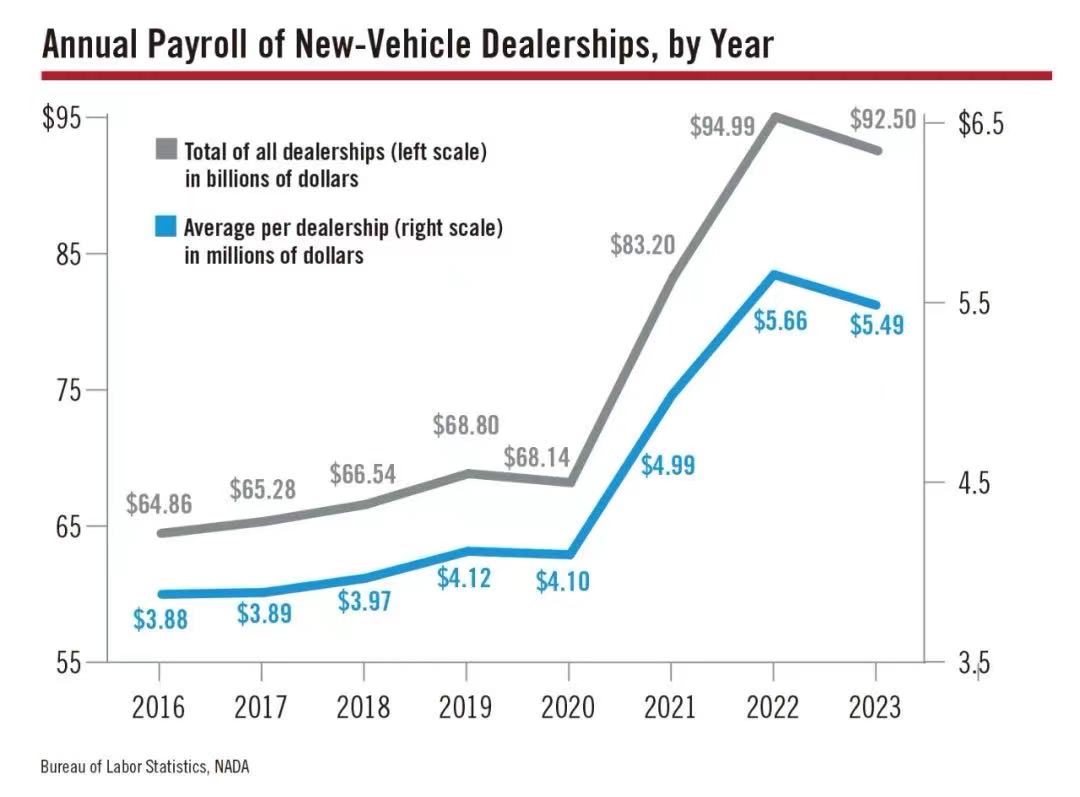

从美国汽车经销商年度工资额来看,从2016年到2022年,平均每个经销商的工资额呈现上升态势,特别是2020年后,呈现快速增长趋势。2023年相比2022年有所下降。

汽车金融业务

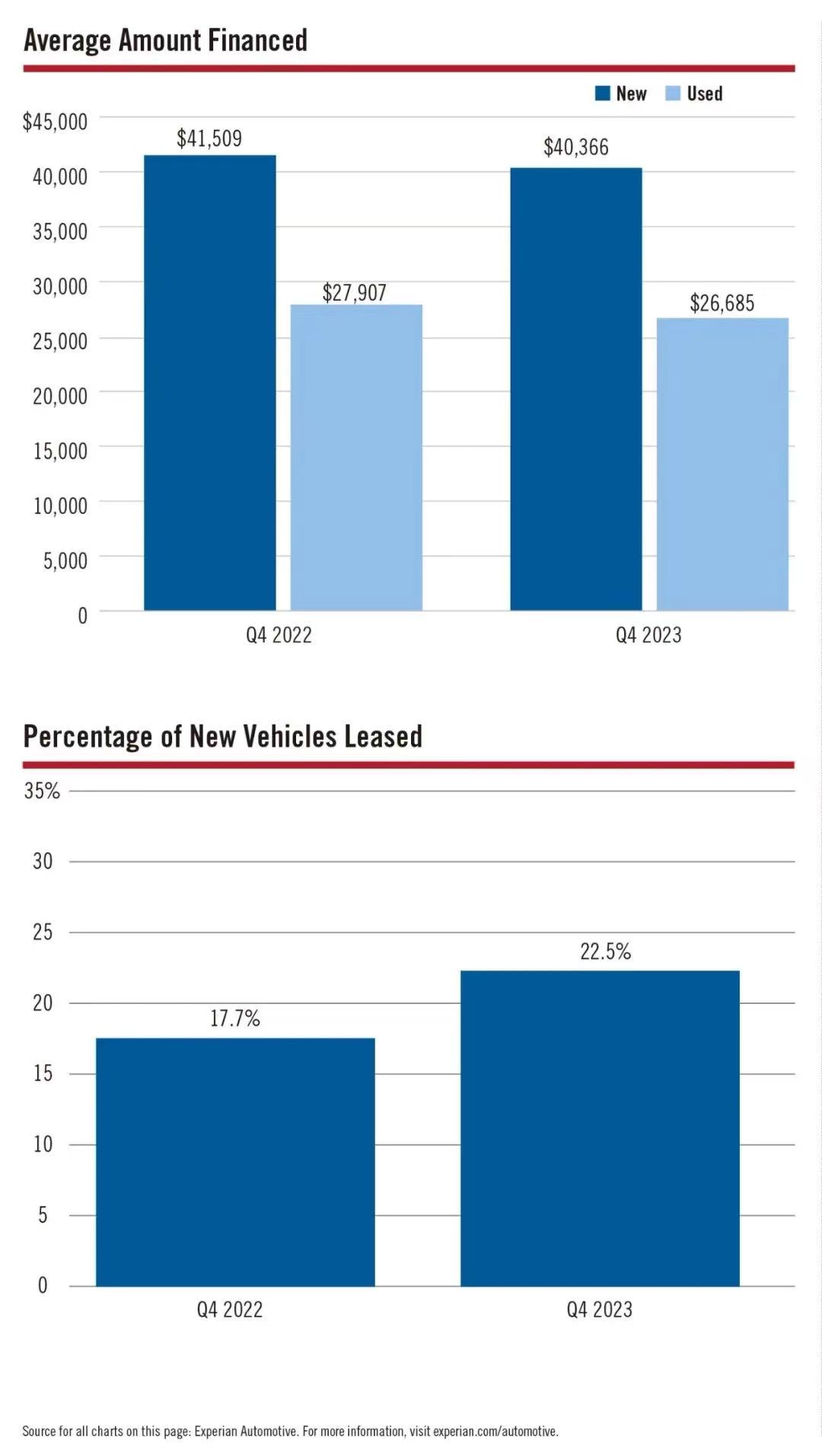

2023年美国汽车经销商汽车金融业务的数据上图显示,2023年Q4的平均融资额略低于2022年Q4。租赁车辆的占比,2023年Q4为22.5%,高于于2022年同期的17.7%。

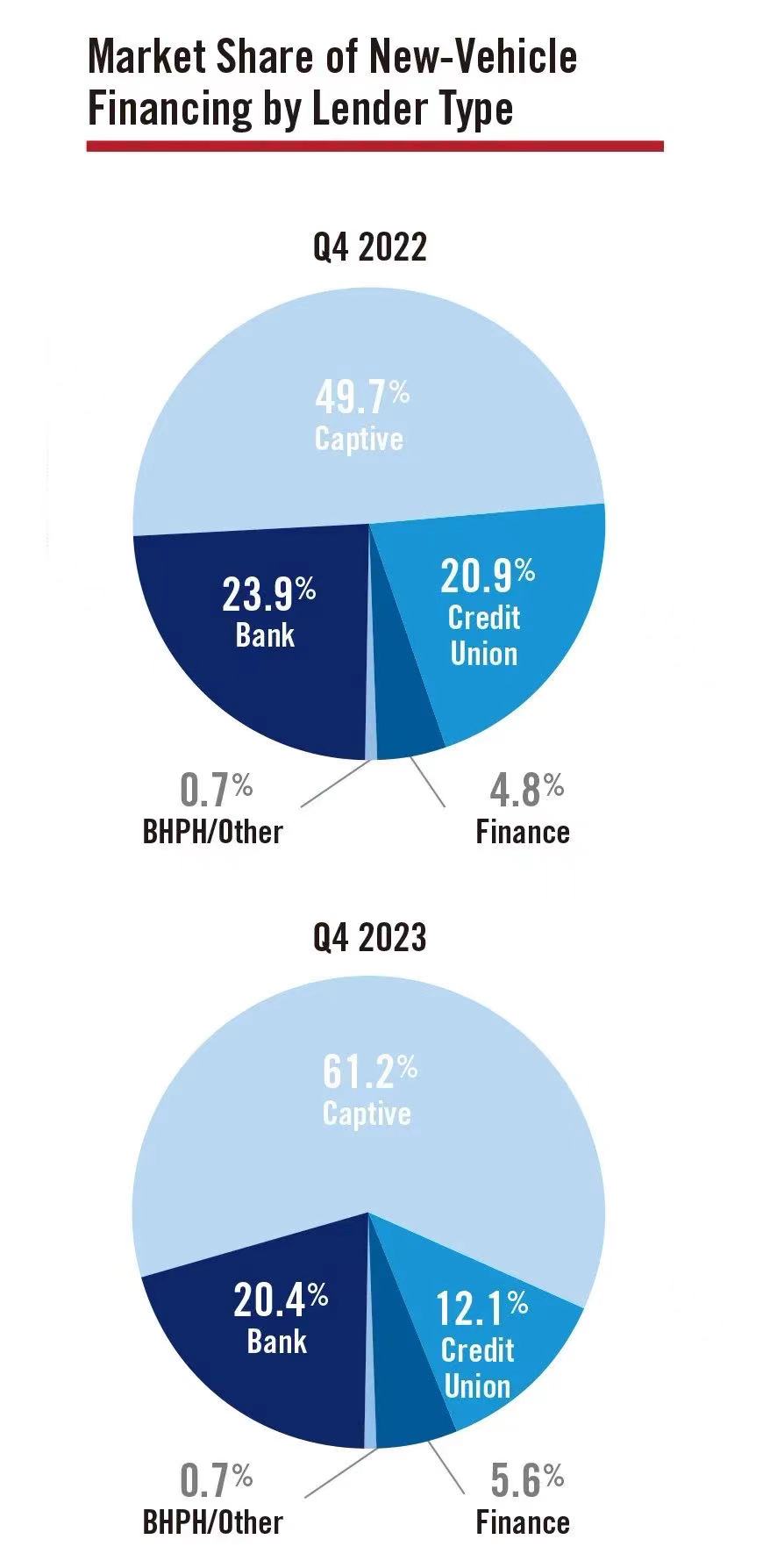

从2023年和2022年Q4新车市场各贷款方式占比图中可见,金融公司的占比最高,其次为银行和信用卡。2023年金融公司的占比为61.2%,相比2022年的49.7%有了大幅提升。

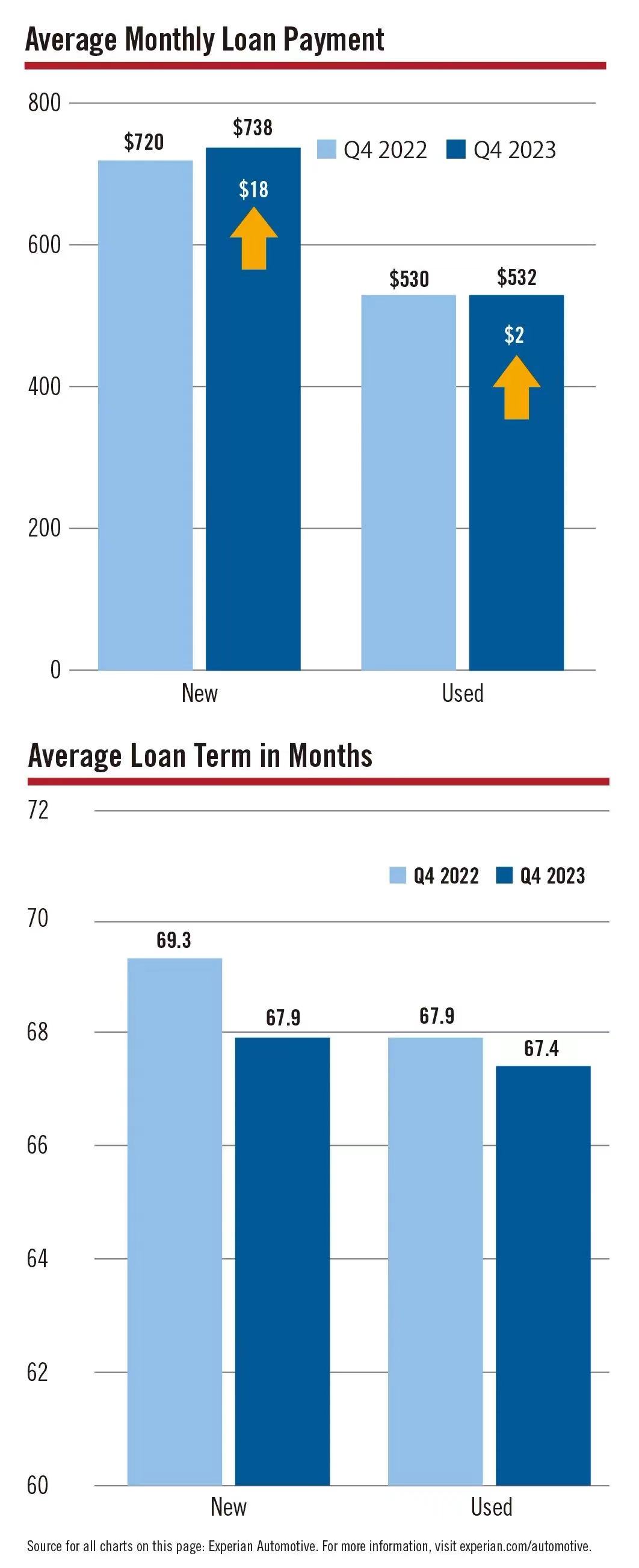

2023年第四季度,美国汽车消费者的新车和二手车平均月供分别为738美元和532美元,均高于上年同期;2022年和2023年第四季度平均贷款期限对比显示,2023年第四季度平均贷款期限新车为67.9个月,二手车为67.4个月。

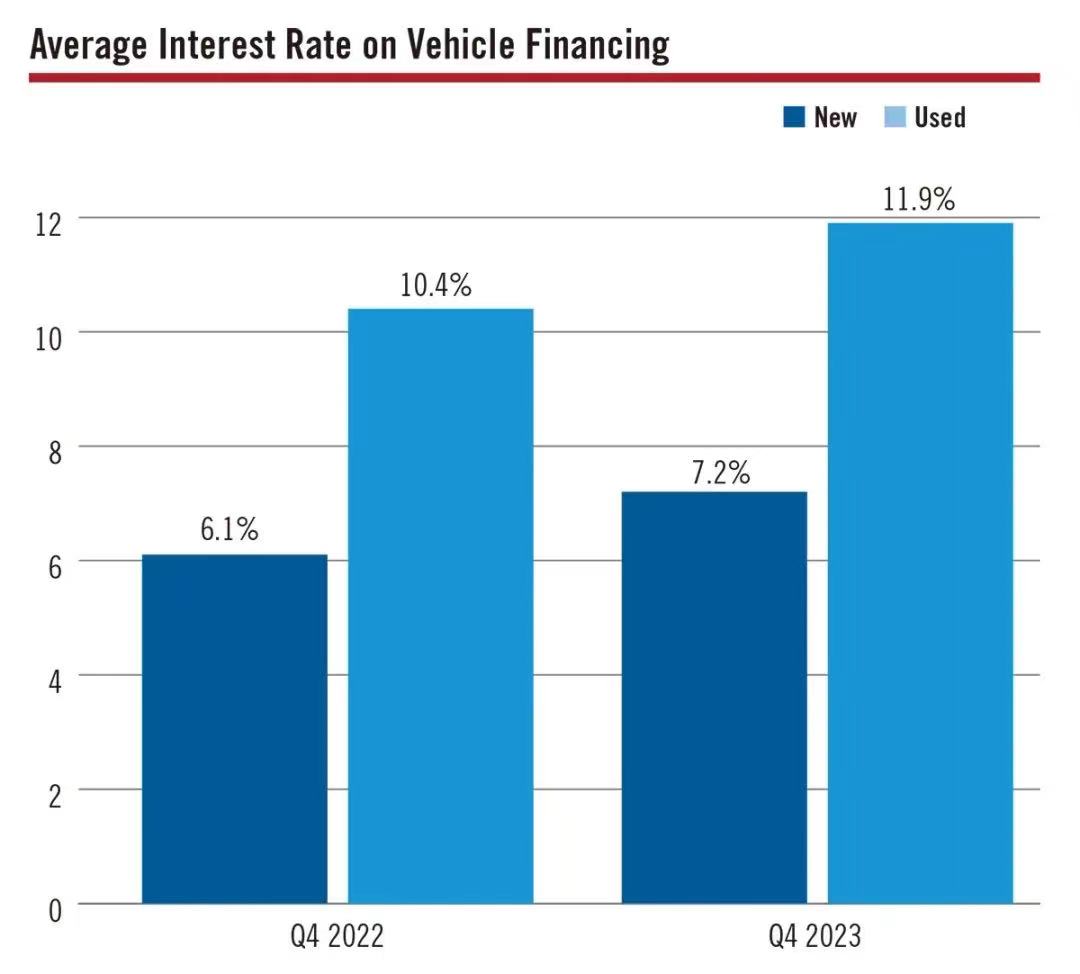

从2022年和2023年第四季度平均贷款利率上看,新车和二手车利率同比上年有所下降,分别达到6.1%和7.2%;而上年同期为10.4%和11.9%。

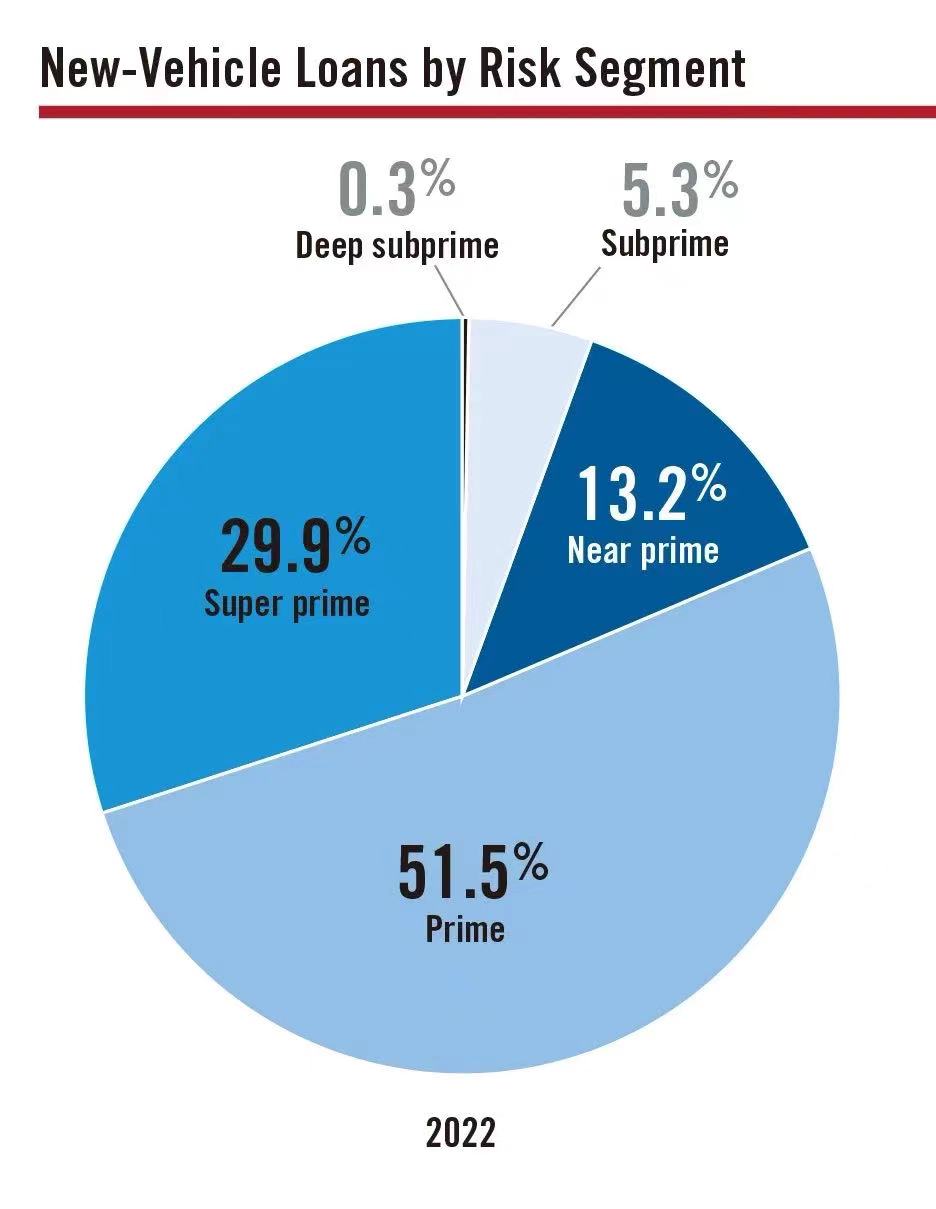

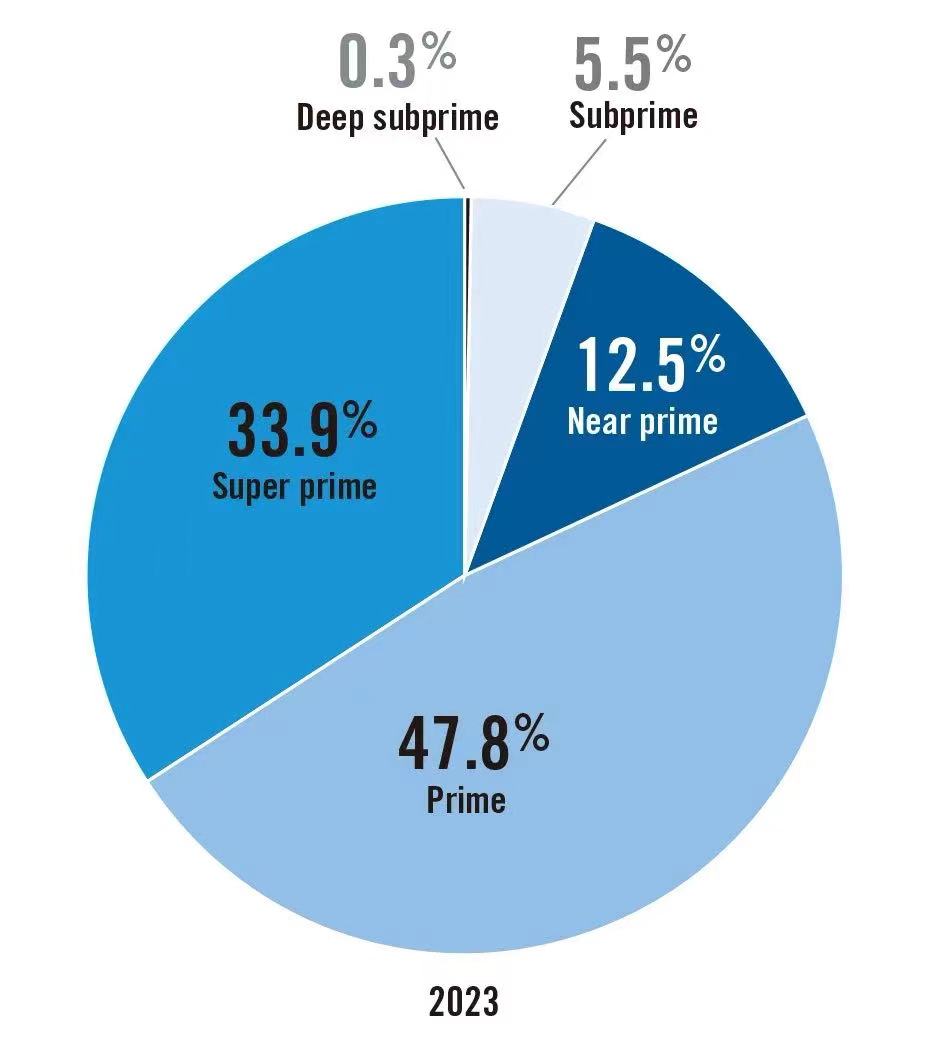

在2022年第四季度新车贷款风险细分对比中,超优质客户和优质客户贷款占比达到81.7%,和 2022年同期(81.4%)相比大致相当。

数据来源:NADA,SG-Auto编译

(定制海外考察 / 汽车出口咨询)

电子通讯

SG-Auto《汽车经营&服务》的电子通讯为每周2期,每期电子通讯我们将以邮件的方式为您投递,为了便于您的电子通讯准确送达,建议您留下长期能收到电子通讯的邮箱地址。

官方微信公众号

官方微信公众号

手机扫描关注我司公众号

及时了解汽车经营与服务的业界经融消息新闻...

精彩回顾:迄今为止最为震撼的汽车融资租赁游学考察

精彩回顾:迄今为止最为震撼的汽车融资租赁游学考察